Çuhadaroğlu, halka arz sürecini başlattı

Çuhadaroğlu Metal Sanayi ve Pazarlama Anonim Şirketi halka arz sürecini başlattı.

60 yılı aşkın süredir bilgi, kalite ve güvenirliliği ile sektörünün önemli kuruluşlarından biri olan Çuhadaroğlu Metal Sanayi ve Pazarlama Anonim Şirketi halka arz sürecini başlattı. Halka arz hazırlıklarını sürdüren Çuhadaroğlu süreci Şubat ayında tamamlamayı planlıyor. Halka arz süreci ile ilgili aracılık hizmeti için Deniz Yatırım'la el sıkışan şirket'in Genel Müdürü Kenan Aracı yaptığı açıklamada;

“Çuhadaroğlu, sahip olduğu entegre yapı sayesinde üretimden sistem kurulumuna kadar hizmet veren, külçe halindeki alüminyum hammaddeden mimari ve endüstriyel uygulamalarda kullanılan profil (ara mamül) ve mamüllerin (Interax Ürünleri) üretimini gerçekleştiren köklü ve güvenilir bir kuruluştur. Halka açılma çalışmaları çerçevesinde Deniz Yatırım'la anlaştık. SPK ve Borsa İstanbul'a başvurularımızı yaptık. Borsa'ya yeni bir soluk getireceğimize inanıyoruz” diye konuştu.

Sözlerine “Çuhadaroğlu sahip olduğu know-how ve tecrübesi ile geliştirdiği alüminyum sistem tasarımları sayesinde yüksek katma değerli ürünler satmaktadır. Şirket bünyesinde oluşturulmuş teknik destek ve ARGE departmanlarımız müşterilerden gelen istekleri sürekli olarak değerlendirmektedir. 600 kişiyi aşan kadrolarımızlakendi alüminyum sistemlerimizi geliştiriyor, tasarlıyor ve müşterilerimize verdiğimiz uygulama desteği ile rakiplerimizden farklılaşıyoruz. Beyaz yakalı çalışanlarımızın yaklaşık %30'unu mimar ve mühendislerimiz oluşturuyor. Bu mühendislik altyapısı sayesinde ihtiyaca özel çözüm üretiyor venitelikli proje desteği sağlayabiliyoruz.” diye devam eden Kenan Aracı halka açılmayı, kurumsallaşma yönünde stratejik bir adım ve önemli bir aşama olarak değerlendirdiklerini ifade etti. “Halka açılmamız, kurumsal yönetim anlayışının şirket faaliyetlerine yön vermesi ve şirketin kurumsallaşması yönünde çok önemli bir itici güç olacaktır. Faaliyetlerimizi daha sağlam temeller üzerinde sürdürme imkânı sunacaktır. Borsa'ya açılma yolunda sürdürdüğümüz çalışmalarda önemli bir aşamayı daha geride bırakıyoruz. Şubat ayında tamamlamayı öngördüğümüz halka arz sürecimizi yönetmek üzere Deniz Yatırım'la çalışmaktan mutluluk duyuyoruz” dedi.

Deniz Yatırım İcra Kurulu Üyesi Hüseyin Melih Akosman da, sektörünün önemli bir oyuncusu olan Çuhadaroğlu'nun, yatırımcılarla buluşmasına aracılık etmekten büyük memnuniyet duyduklarını belirtti. Akosman, şöyle konuştu: Çuhadaroğlu'nun da içinde olduğu alüminyum sektörü, inşaat sektörünün yanı sıra otomotiv, ulaştırma, savunma ve makine sanayinde kendine yeni kullanım alanları bularak yaygınlaşmaktadır. Çuhadaroğlu, son 10 yılda yaptığı yatırımlarla alüminyum sektöründeki bu ivmeyi yakalamaya çalışan önde gelen kuruluşlardandır. Çuhadaroğlu düzenli olarak büyüyen, büyüme planları olan, önemli karlılığa sahip bir şirket... Halihazırda profesyonellerin yönetiminde, borçsuz, köklü ve güvenilir bir kuruluşun halka arzına cazip bir fiyatlama ve halka arz yapısı ile aracılık etmek ve borsaya güçlü bir şirket daha kazandırmak bize büyük heyecan veriyor..

Entegre tesisleri ile rakiplerinden farklılaşıyor

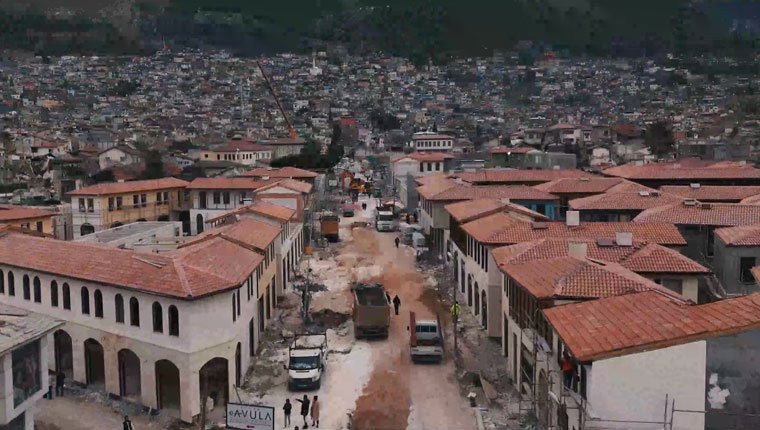

Şirket dökümhane, ekstrüzyon presleri, yüzey işlem ve mekanik işlem bölümlerinden oluşan entegre tesisleri sayesinde, külçe halindeki alüminyum hammaddeden mimari ve endüstriyel uygulamalarda kullanılan profiller ve cephe sistemlerine kadar geniş bir yelpazede üretim ve taahhüt hizmetleri verebilmektedir. Söz konusu entegre yapı hem maliyet, hem kalite hem de termin avantajı sağlamaktadır.

Çuhadaroğlu devam eden ve 2016 yılında tamamlanması planlanan kapasite artırımı öncesinde yıllık; 16.200 ton biyet, 19.000 bin ton profil üretimi, 10.000 ton eloksal işleme, 5.000 ton toz boyama, 140 bin m2 cephe sistemleri tasarım, üretim, test ve montaj kapasitesine sahiptir.2016 yılında tamamlanması hedeflenen kapasite artırımı ile biyet üretimi kapasitesi 32.400 tona, cephe sistemleri kapasitesi ise 250 bin m2'nin üzerine çıkacaktır.

%30 Nakit Temettü Planlanıyor

Çuhadaroğlu'nun 2012 yılında 82,3 milyon TL seviyesinde olan satışları iki yılda %130'luk artışla 2014 yılında 189,7 milyon TL'ye ulaşmıştır. 2015 yılı dokuz ay itibariyle şirket cirosu 164,2 milyon TL seviyesindedir.

Çuhadaroğlu'nun Faiz Amortisman Vergi Öncesi Karı (“FAVÖK”) ise 2012 yılındaki 12,4 milyon TL seviyesinden, 2014'te ise 28,5 milyon TL'ye yükselmiştir.2015 yılı dokuz aylık döneminde ise FAVÖK 30,9 milyon TL olarak gerçekleşmiştir. 2012 yılında 4,9 milyon TL seviyesinde olan ana ortaklık net karı 2014 yılında 14,5 milyon TL'ye yükselmiş, 2015 yılı dokuz ayında ise 18,7 milyon TL olarak gerçekleşmiştir.

%50 sermaye artırımı %50 ortak satışı planlanan halka arzda şirketin mevcut 62.000.000 TL olan çıkarılmış sermayesi 9.250.000,-TL nakit karşılığı olmak üzere 71.250.000,-TL'ye artırılacak, 9.250.000,-TL tutarında ise ortak satışı gerçekleştirilecektir. Halka açıklık oranı ise %25,96 olacaktır. Halka arzın şubat ayı ortasında tamamlanması bekleniyor.

%80'inin yurt içi bireysel yatırımcılara %20'sinin ise yurt içi kurumsal yatırımcılara tahsis edildiği Çuhadaroğlu halka arzında birim pay fiyatı 2 TL olarak belirlenmiştir. Halka arz büyüklüğü 37 milyon TL, halka arz sonrası şirket değeri ise 142,5 milyon TL olacaktır. Şirket sermaye artırımından sağlanan halka arz gelirini devam eden üretim kapasitesi, makine ve ekipman yatırımlarınıntamamlanmasında vehammadde olarak kullanılan alüminyum külçe tedariğinde kullanacaktır.

Şirket ortakları tarafından sağlanacak olan ve halka arz büyüklüğünün %40'ına karşılık gelen 14,8 milyon TL kaynak ile 20 işlem günü süreyle, Deniz Yatırım aracılığı ile 500.000 adet halka arz fiyatından ve günlük geçerli alım emri girilecektir.

Bir diğer uygulama ise nakit kar payı dağıtımına ilişkin olacak… Şirket; 2015, 2016, 2017, 2018 ve 2019 mali yıllarına ilişkin olarak ilgili mevzuat çerçevesinde hesaplanan dağıtılabilir net dönem kârının asgari %30'unun pay sahiplerine nakit olarak dağıtılmasını öngörmektedir.

HALKA ARZIN KÜNYESİ

Halka Arzın Yapısı

- Halka arz öncesi sermaye 62 milyon TL

- Sermaye artırımı 9,25milyon TL

- Ortak satışı 9,25 milyon TL

- Birim pay fiyatı 2 TL

- Halka Arz Büyüklüğü 37 milyon TL

Halka Arz Sonrası

- Sermaye 71,25 milyon TL

- Halka açıklık oranı %25,96

- Şirket Değeri: 142,5

Halka Arz Tahsisatları

- %80 Yurt içi bireysel yatırımcılar

- %20 Yurt içi kurumsal yatırımcılar

Konsorsiyum Lideri: Deniz Yatırım

Burada yer alan içerik sadece tanıtım ve bilgi amaçlı olup, halka arz edilen paylara ilişkin yatırım kararının Şirket ve halka arz edilecek paylarla ilgili ayrıntılı bilgi içeren İzahname ve Tasarruf Sahiplerine Satış Duyurusu'nun incelenmesi suretiyle verilmesi gerekmektedir.

Söz konusu İzahname ve Tasarruf Sahiplerine Satış Duyurusu henüz Sermaye Piyasası Kurulu (“SPK”) tarafından onaylanmamıştır. Söz konusu İzahname ve Tasarruf Sahiplerine Satış Duyurusu, SPK onayını takiben; Kamuyu Aydınlatma Platformu (www.kap.gov.tr), Çuhadaroğlu Metal Pazarlama ve Sanayi A.Ş.'nin web sayfasında (www.cuhadaroglu.com) ve Deniz Yatırım Menkul Kıymetler A.Ş.'nin web sayfasında (www.denizyatirim.com) ilan edilecektir.

Payların halka arz fiyatının belirlenmesinde Sermaye Piyasası Kurulu'nun ya da Borsa İstanbul A.Ş.'nin herhangi bir takdir yetkisi ya da onayı bulunmamaktadır.

- Etiketler:

- Çuhadaroğlu

Yorum Yaz